创金合信基金魏凤春:房地产的主导地位不复存在 地产股不具备战略配置价值

在近期举行的创金合信基金8周年媒体见面会上,创金合信基金首席经济学家、宏观策略配置部总监魏凤春指出资产配置正进入2.0时代,客户从追求相对收益转向绝对收益、系统性收益。他分享了如何通过资产配置实现客户的相关需求,并就记者感兴趣的话题进行了回复。

魏凤春说,考虑到客户正逐步追求系统性收益,体现在投资上,就是不能只考虑收益,风险也是必须考虑的因素,要实现投资均衡,资产配置不可或缺。跟单一资产投资相比,资产配置通过多元化投资,利用不同资产的不同风险特征组成资产组合,降低整体资产波动,能更高概率地构建穿越牛熊的投资组合。

魏凤春表示,过去资本市场提供了很可观的长期回报,但投资者大多没有获得很好的财富体验,这跟A股的波动性有很大关系。通过资产配置的科学方法降低账户波动性,促进投资者长期持有,是改善A股投资者持有体验,为投资者提供长期相对稳健的较高的资产回报,引导居民资产长期向资本市场转移的关键一环。

为了实现客户这一目标,需要给客户提供系统化解决方案。为此,创金合信基金提出要在资产管理的形式和模式上发生相应的变化,强调以绝对收益为目标,强调风险优先、多元配置、团队管理、专业服务、投研科技化五位一体。

魏凤春介绍,资产配置工作的任务是通过以MOM、FOF等方式给客户提供系统化解决方案。创金合信基金正在打造宏观策略驱动的国内领先的资产配置团队。创金合信基金资产配置团队由宏观策略配置部和MOMFOF投研总部构成,团队成员平均从业年限接近10年,是一个成熟的涵盖宏观、产业、策略和资产配置的复合型团队。

就大家感兴趣的问题,魏凤春进行了相关回复,内容如下:

在资产荒叠加流动性宽松的背景下,您认为哪类资产更有配置价值?为什么?

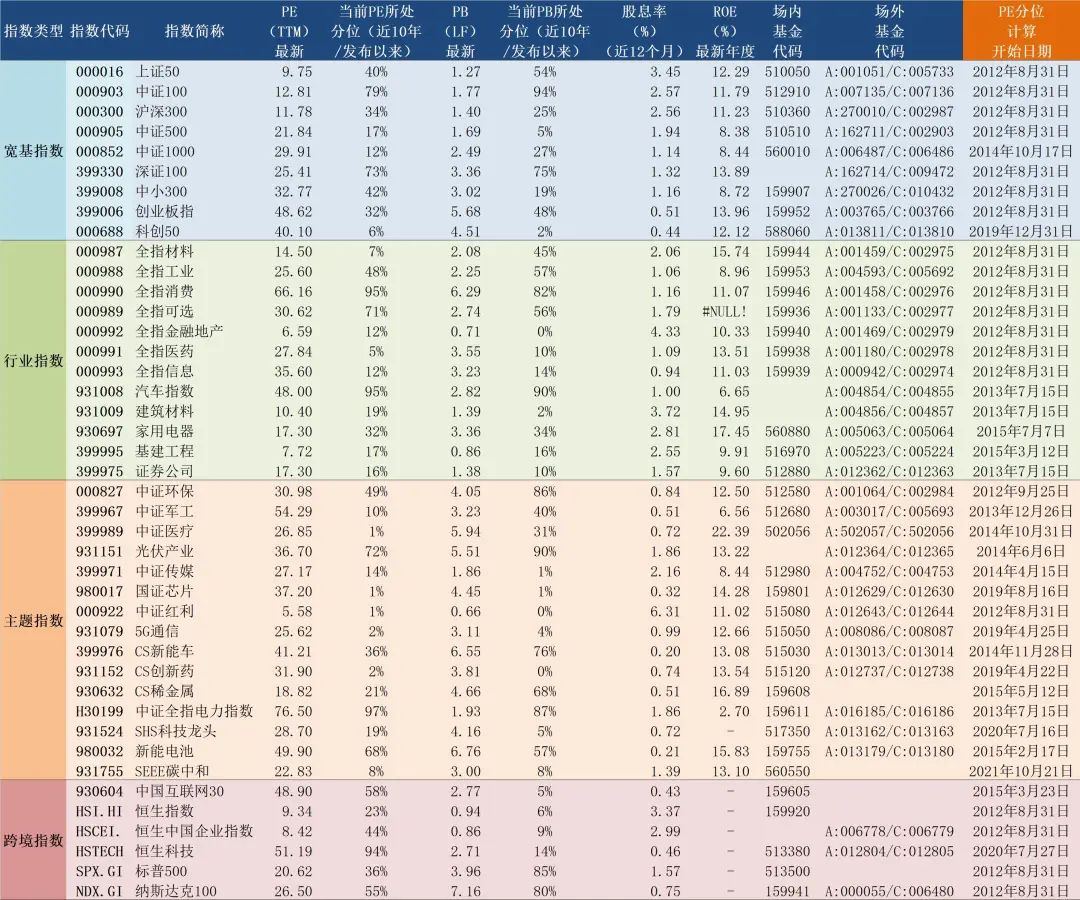

魏凤春:我更希望从因子的视角进行分析,在我们的逻辑下,透过资产的表面寻找其内在的驱动因素也就是因子,可以更好地发掘资产的内在价值。宏观因子、产业因子、资产交易因子是常规的分析方法。

从宏观因子看,主要包括增长、通胀、流动性和政策,目前来看,增长的分歧是大家对大类资产走势分歧的主要原因,对通胀、流动性以及政策的分歧很小。

从产业因子来看,能够适应中国经济转型的成长产业将是可以战略性配置的,成本下降与需求恢复的产业是短期战略配置的。

从资产交易因子看,短期低估值、业绩稳定的品种更具备交易性的机会。综合来看,我们认为应该从投资者的资金来源,希望获取的回报,以及其承受的风险来决定哪类资产更有配置价值。我希望较长期的配置无疑是成长股票,其波动可以通过行业轮动的技术来解决,即配置和择时的平衡。

在风险逐渐出清的背景下,当前是否是房地产的最佳配置时点?您又如何看地产股的投资?

魏凤春:房地产的主导产业地位已经不存在,因为其商品属性和金融属性已经分化,在房住不炒的大格局下,房地产行业向制造业回归,背后是利润的均值回归。目前的地产风险虽然逐步出清,但其理想状态不过是对经济和社会稳定不再拖累,仍然起不到带动全社会信用扩张,拉动投资、消费等过去支撑整个产业链条的价值。因此,地产股有反弹的价值,但不具备战略配置的价值。