衍生品专题之三:波动率里的秘密

在很多人眼中,波动等同于风险。这显然是一个误区。

自学成才的“西班牙股神”帕拉梅斯在《长期投资》一书中就曾写到:波动性不是衡量风险的最佳指标。他甚至觉得波动性是长期投资者最好的朋友。

为什么说波动率也有可能是朋友?其实在投资中,波动是一个中性词,有波动才会有更多交易性机会出现,有波动才有回报。波动率才是赚钱的来源。不过,波动率过高或者过低都不见得是好事,过高意味着资产收益的确定性不足,而过低说明收益确定性高但弹性不足。

在股票投资中,通常可以运用波动率对行情进行预测参考,在衍生品市场交易中,波动率也是重要的参考指标甚至获利工具。投资者可根据标的资产波动的表现,调整头寸、调整策略、调整风险敞口,以获得更好的表现。

什么是波动率?

波动率是资产收益不确定性(包括赚钱和亏钱的不确定性)的衡量,常被用于反映资产的风险水平。

一般而言,资产价格的波动率越大,收益率的不确定性就越强,风险也越大,根据头寸方向,投资者可能享受“一夜暴富”或者承担“一夜暴负”,体验过山车般的刺激感;相反,资产价格的波动率越低,收益的确定性就越强,风险就越小。

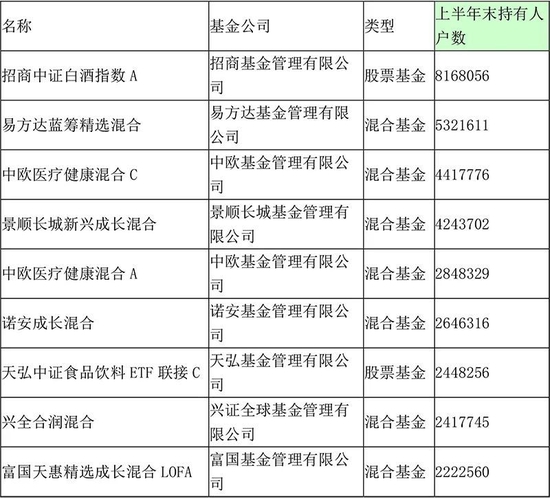

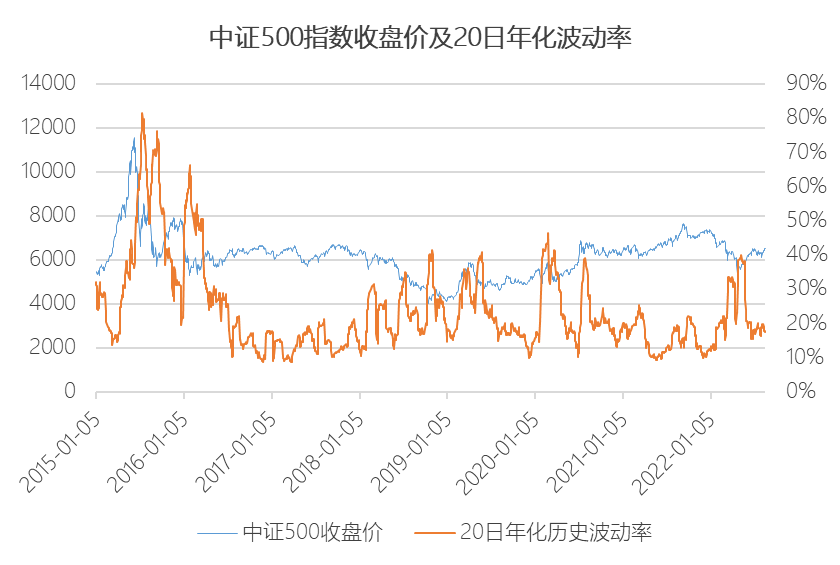

以中证500指数(000905.SH)的20日年化波动率为例:

1

2015年6-7月,中证500大幅跳水,波动率迅速升高,风险拉大;2017年中证500指数价格基本在6200点左右震荡,波动较小;

2

2020年春节后,受疫情影响,指数波动剧烈,20日年化波动率接近50%,收益不确定性较大;

3

2022年3-4月市场向下进行调整,波动率又开始增大。

*指数过往表现不代表未来,上述展示不能作为任何投资推荐

*指数过往表现不代表未来,上述展示不能作为任何投资推荐数据来源:WIND,2015/1/1-2022/8/18

波动率的分类

1.历史波动率(Historical Volatility,简称HV)

顾名思义,历史波动率是根据历史收益数据计算的,指过去一段时间内标的资产价格的波动情况,是确定的。历史收益数据的时间标度计算周期通常为每日、每周甚至是每月不等,对应计算的结果为日波动率、周波动率、月波动率。上文中的案例即是运用到了历史波动率的思想。

2. 隐含波动率(Implied Volatility,简称IV)

隐含波动率主要运用在期权上,由Black-Scholes-Merton公式反推而来,是一种理论波动率,通常被认为是对未来波动率的预期。因此,隐含波动率也包含了投资者对未来市场的看法。

波动率作用机理:均值回归

一般认为,波动率是具有均值回归的性质的,即存在一个回归均值,使得高波动不可持续。

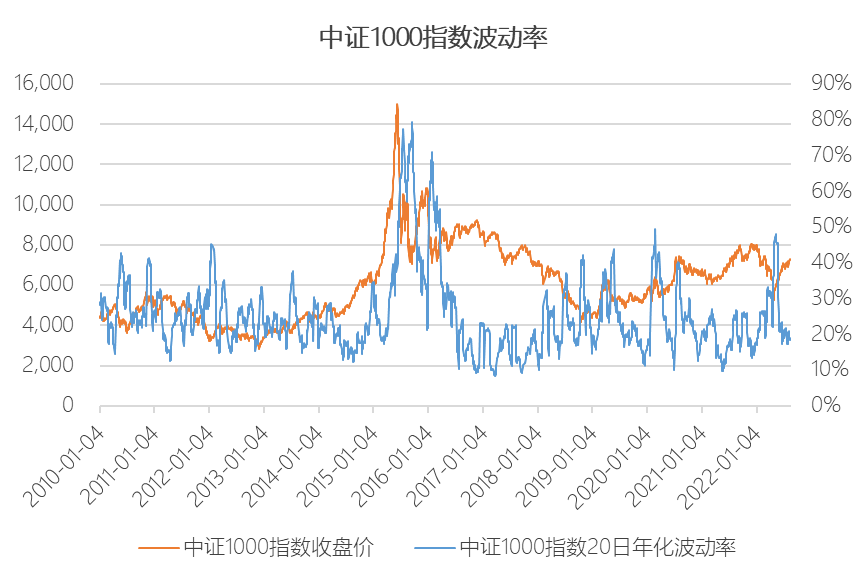

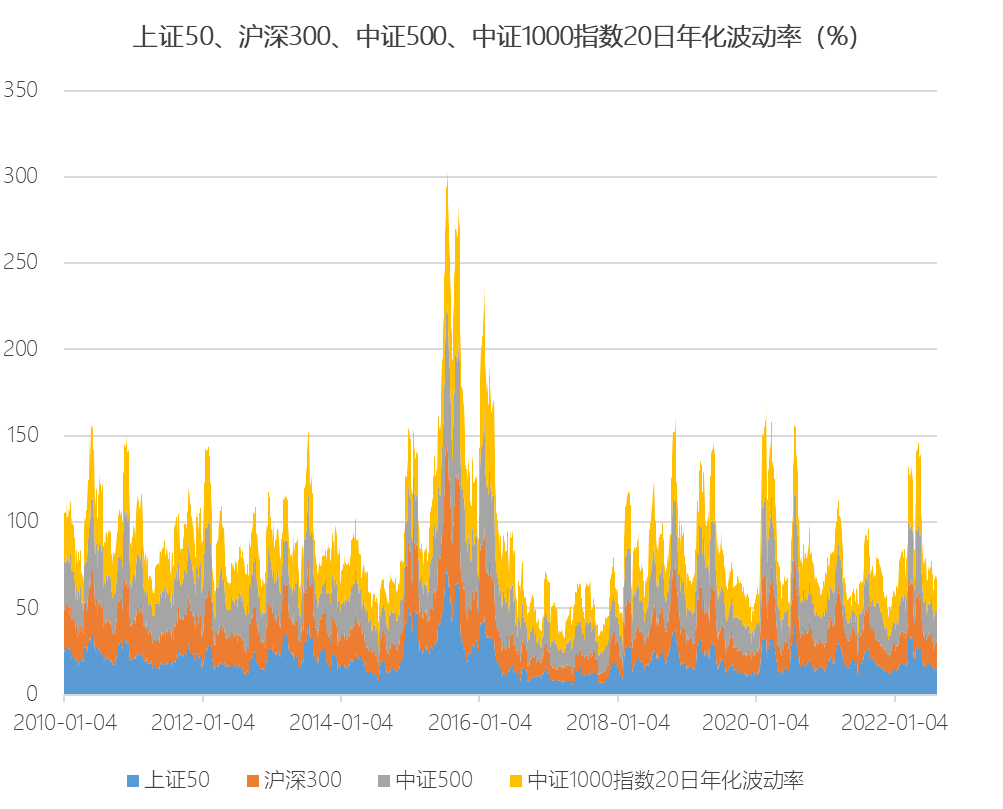

下图是中证1000指数(000852.SH)自2010年以来的波动走势,可以很明显地观察到,波动率在每一次飙升后,又都会快速的下降、回归到均值附近,这就是波动率的均值回归特征,因此期权定价模型中也假设波动率为一个不变的常数。

*指数过往表现不代表未来,上述展示不能作为任何投资推荐

*指数过往表现不代表未来,上述展示不能作为任何投资推荐数据来源:WIND,2010/1/1-2022/8/16

波动率的实战运用

波动率的预测对于交易头寸的管理十分重要,一直是量化投资学界与业界重点研究对象。那么,股指波动率对投资的指示意义和影响究竟是什么呢?

1.投资者可以利用波动率判断投资的风险暴露程度,使投资金更合理配置、分散交易风险。

风险暴露程度 = 证券市值×波动率 = 总资产×仓位×波动率

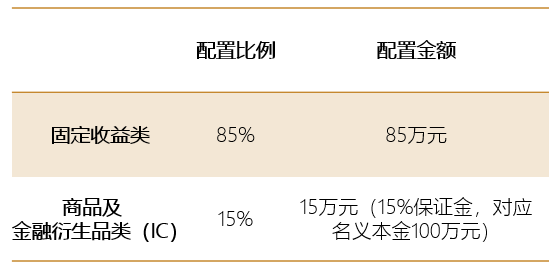

假设老王初始有100万元资金,资产配置如下:

假设该投资组合中,固定收益类资产的日波动率为0.5%,IC日波动率为2%。持有该投资组合一天后,老王的风险暴露水平为:

2.4万(100万×85%×0.5%+100万×15%÷15%×2%)

即一天过后,有68%的概率(标准正态分布正负1倍标准差对应概率)在亏2.4万元到赚2.4万元之间。

假设第一天老王固定收益类赚了100元,IC赚了1万元,此时他的固收类市值为85.01万元,衍生品类名义价值为101万元。假设两类资产的波动率保持不变,若老王能接受的风险在亏2.4万元到赚2.4万元之间,并且假设老王选择不对固收类资产调仓,他需要降低IC多投仓位:

2.4万=85.01×0.5%+101万×IC仓位÷15% ×2%

那么,老王可以将IC的仓位降至14.66%。

*上述举例阐述不代表对实际投资收益的预测、保证。

不同投资品种的波动幅度不同。因此,除了调整仓位之外,老王也可以通过平衡配置不同品种的资产来控制暴露的风险。对于老王来说,可以利用波动率,在资产配置、仓位调整上尽量平衡好风险与收益。

2.隐含波动率可以辅助判断市场恐慌程度

市场指数的波动率通常可以辅助投资者判断当前的市场恐慌程度。由于波动率具有均值回归的特性,投资者可以通过判断波动的高低位,可采取做多空波动率、相对价值、统计套利的策略。在上文中证500的例子中,如果投资者能提前知道未来波动率的走势,其实就可以辅助管理头寸,从而获得更优的回报。

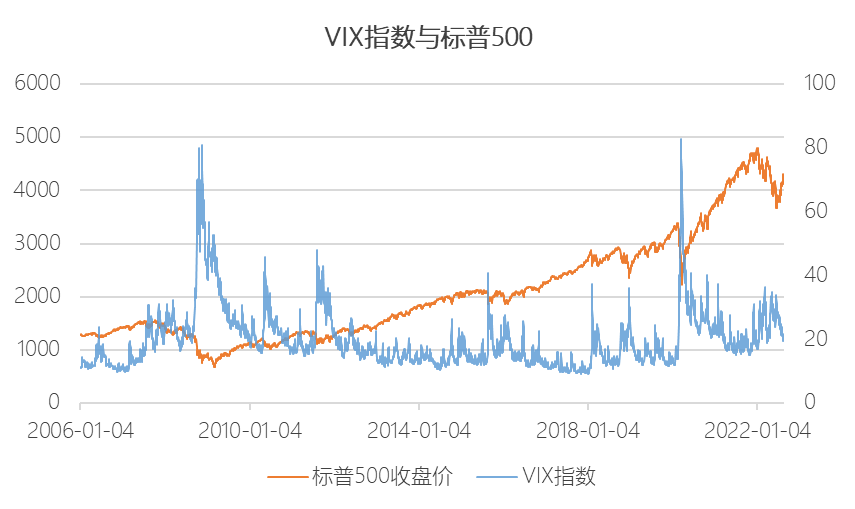

其实这就是隐含波动率的作用。下图VIX指数通常被称为“恐慌指数”,是芝加哥期权交易所市场隐含波动指数,可用于衡量标准普尔500指数期权未来30天的波动预期。从结果看,VIX指数与标普500指数呈显著的负相关关系,且VIX的拉升通常略早于标普500本身的行情变化。

2008年金融危机、2020年新冠扩散,导致VIX指数急剧上升,一度突破了80,暗示强烈的市场避险情绪。但值得注意的是,较高的VIX值仅代表市场可能会有剧烈波动,并不预测波动的方向,因此高VIX值并不直接代表市场会暴跌。

投资者可自行参照VIX指数的编制方式,形成自己的波动恐慌指数。

*指数过往表现不代表未来,上述展示不能作为任何投资推荐

*指数过往表现不代表未来,上述展示不能作为任何投资推荐数据来源:WIND,截取2006/1/1-2022/8/16

3.资产的波动属性派生了多种交易产品,例如,CTA策略产品、雪球产品等

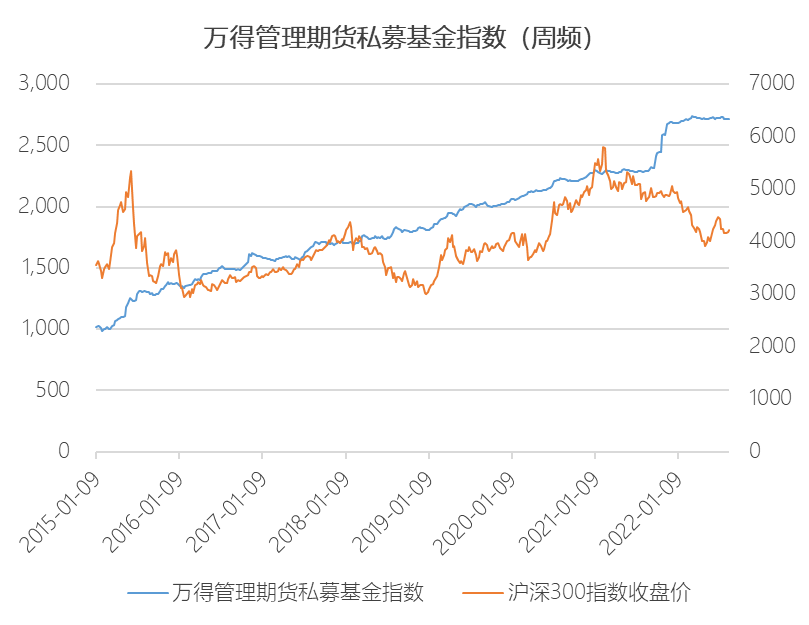

CTA策略产品——捕捉市场波动中的交易性机会

当市场出现较大的波动时,CTA策略由于其期货市场的双向交易机制、T+0交易制度,往往能从波动中获取收益、迅速捕捉市场行情变化带来的投资机遇。其次,从资产配置角度来讲,CTA策略的走势与股票、债券市场无显著相关性,因此,若投资者在组合中配置了CTA策略,则可以明显降低投资组合的波动性,控制风险敞口。

*2015年股灾、2020年疫情、2021年核心资产价格下跌、波动加剧行情下,CTA策略仍获取了较为稳健的收益

*2015年股灾、2020年疫情、2021年核心资产价格下跌、波动加剧行情下,CTA策略仍获取了较为稳健的收益*指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐

数据来源:WIND,2015/1/1-2022/8/16

雪球类产品——本质上是在交易波动率

雪球产品的本质是一个带障碍价格的奇异期权,是买卖双方对于标的资产未来波动的不同预期:基于雪球结构的收益情况,投资者希望标的资产价格在敲入敲出线内平稳运行,因此看空标的资产未来波动率,于是向券商“卖出了”波动率,而券商则是标的资产未来波动率的多头。

基于此,投资者获得的“票息报价”很大一部分取决于券商对未来资产波动率的预期。若挂钩标的预期未来波动越大,则券商可进行更多的高抛低吸,获得更高收益,这种情况下,通常给到投资者的报价也会相应抬升。

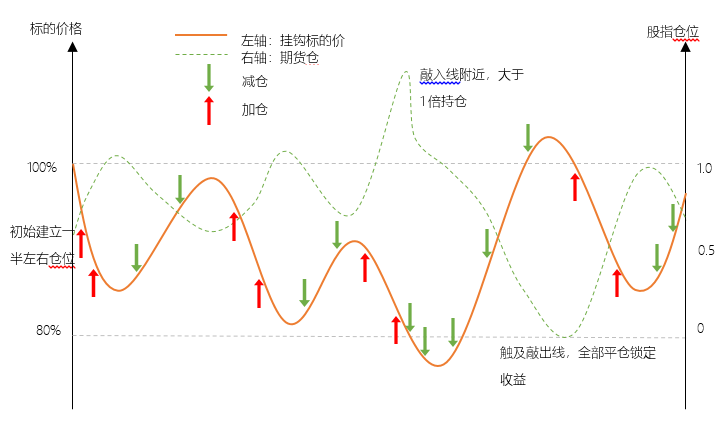

如下图举例:

a. 雪球产品底层策略初始构建0.5倍左右仓位,指数上升,则减少部分仓位;

b. 指数下跌,则增加部分仓位;

c. 指数若下跌至敲入线附近,则理论对冲持仓会超过1倍名义本金;

d. 初始建立一半左右仓位指数若上涨至敲出线附近,则逐渐平仓,锁定收益。

*该图例仅供演示使用,实际操作会根据市场情况调整参数从而调整相应仓位,以上图例非实际投资策略,也不作为实际投资建议使用。

从挂钩不同标的来看,四大指数的20日年化波动率关系长期保持:上证50<沪深300<中证500<中证1000指数。在中证1000股指期货(IM)还未上市前,挂钩中证500的雪球产品报价显著高于沪深300,可以预见,由于中证1000指数的高波动性,挂钩中证1000指数的类雪球产品报价会较中证500更优。

截至2022年8月17日收盘,中证500指数20日年化波动率为17.26%,处于历史34%分位数;中证1000指数20日年化波动率为17.82%,处于历史25%分位数。

*指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐

*指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐数据来源:WIND,2010.1.1-2022.8.16

写在最后

在衍生品的世界中,波动率的低位不可撼动,不仅可被用于定价(B-S模型),更是被直接编制成指数进行交易(VIX指数)。

投资者在掌握波动的基本特点及研究价值后,一方面可以采取更安全的风险控制,另一方面可以选择波动率相关策略产品进行资产配置,丰富自己的交易策略。